Selon le plan stratégique sur cinq ans, présenté par la direction de Couche-Tard en octobre dernier, l’objectif est d’amener le BAIIA à 10G$ US pour son année financière 2028. (Photo: Adobe Stock)

BOUSSOLE BOURSIÈRE. Une convergence de facteurs risque fort de causer, au cours des prochains mois, une certaine volatilité sur le cours de l’action d’Alimentation Couche-Tard (ATD, 76,50 $).

La multinationale québécoise spécialisée dans l’exploitation de dépanneurs et de stations-service est l’un des titres les plus prisés du Québec inc. La société a offert une solide performance boursière au fil des ans grâce, entre autres, à une stratégie d’acquisitions et d’intégrations qui s’est révélée généralement sans faille.

La direction de l’entreprise a lancé une offre publique d’achat amicale sur sa concurrente japonaise Seven & i Holdings (SVNDY, 15,49 $ US), à 14,86 $ US par action, soit environ 40 milliards de dollars américains (G$ US) en excluant la dette.

Cela relance l’idée d’une grosse acquisition dans un contexte où les conditions économiques rendent plus difficile la rentabilité du secteur du commerce de proximité, au moment où arrive l’automne, saison qui se veut historiquement la plus volatile sur les marchés boursiers.

La tendance haussière est-elle à risque ?

Comme pour bien d’autres, la période post-COVID a été très rentable pour les actionnaires de Couche-Tard, le cours de l’action ayant doublé entre les mois de janvier de 2021 et de 2023.

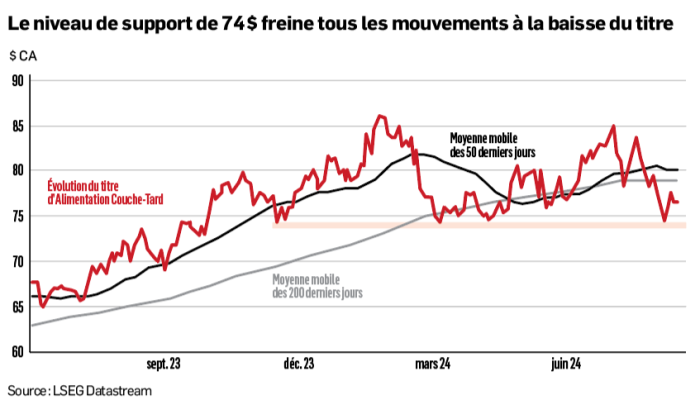

Depuis le début de 2024, la chose se complique toutefois, comme le montre le graphique des fluctuations hebdomadaires du titre.

« Le cours de l’action surfe depuis 2021 sur une solide tendance à la hausse », comme l’illustre la ligne pointillée du premier graphique, note Monica Rizk, analyste technique senior pour Phases & Cycles.

Selon elle, une plus grande volatilité du cours de l’action depuis le début de l’année (petit pointillé en forme de M au haut du premier graphique) menace à présent la poursuite de cette tendance. Le titre est maintenant confronté à une formation en double sommet, qui est parfois le prélude d’un changement de tendance, selon les adeptes de l’analyste technique.

Après avoir atteint un sommet historique de 87 $ en février (premier sommet), le cours de l’action a traversé une période de correction lorsque les résultats trimestriels annoncés en mars et en juin ont montré un ralentissement dans le secteur du commerce de proximité. À la fin du mois de juin, le titre a amorcé une reprise qui semblait prometteuse, mais qui s’arrêta à 85 $ (second sommet).

En regardant la performance du titre depuis le début de l’année, on constate toutefois que tout n’est pas perdu, note Monica Rizk.

Le niveau de 74 $ (bande rose du second graphique) s’est révélé un support important qui a su freiner tous les mouvements à la baisse du titre depuis l’automne dernier. Ce niveau doit continuer à jouer ce rôle, explique l’analyste. Une cassure de ce niveau de support par le bas constituerait un élément très négatif pour la suite des choses, estime-t-elle.

Plan quinquennal

La direction de Couche-Tard a dévoilé en octobre dernier un plan stratégique sur cinq ans dont l’objectif était d’amener le bénéfice avant intérêts, impôts et amortissement (BAIIA) à 10 G$ US pour son année financière 2028, soit presque le double de celui déclaré en 2023.

À son premier trimestre 2025, Couche-Tard a rapporté un BAIIA ajusté de 1,59 G$ US, soit 3 % de moins que la prévision du consensus des analystes. Ce résultat est principalement attribuable aux pressions persistantes sur les consommateurs à plus faible revenu qui ont eu à réduire leurs dépenses, causant ainsi un recul des ventes comparables et des marges bénéficiaires de l’entreprise, explique Chris Li, analyste chez Valeurs mobilières Desjardins.

Ces pressions économiques risquent fort d’être un frein à l’appréciation du titre, du moins à court terme, craint l’analyste. Il n’en conserve pas moins sa recommandation d’achat, car il croit que ces pressions économiques s’estomperont à plus long terme. Il prévoit que la société réalisera une croissance de ses bénéfices par action de 13 % lors de son année financière 2026.

Si Couche-Tard parvient à atteindre les objectifs de son plan quinquennal, une appréciation additionnelle du titre est certes probable, estime Vishal Shreedhar, analyste à la Financière Banque Nationale. La faiblesse actuelle des ventes comparables de marchandises remet toutefois en question la réalisation du plan. Conséquemment, cela pourrait bien inciter la direction à vouloir accélérer sa stratégie d’acquisitions, croit l’analyste.

L’œil sur une grosse acquisition

Ce n’est donc probablement pas par hasard que l’on apprenait le 19 août dernier que la direction exprimait son intérêt d’acquérir Seven & I Holdings, qui détient entre autres la chaîne de dépanneurs Seven Eleven.

Il s’agirait certes d’un gros coup pour Couche-Tard, estime Philippe Côté, gestionnaire de portefeuilles à Eterna Groupe financier. Mais ce ne sera pas simple, selon lui. Plusieurs organismes de réglementation devront approuver la transaction, ce qui pourrait nécessiter plus d’an si les deux groupes s’entendent pour poursuivre les discussions.

Les investisseurs, pour leur part, semblent perplexes. Déjà, les premières indications provenant des deux parties en cause suscitent une certaine volatilité boursière, note le gestionnaire.

Il constate que le cours de l’action de Couche-Tard a faibli lors de la première annonce le 19 août. Il a remonté lorsque les propos des observateurs laissaient croire à une faible probabilité que la transaction se réalise.

Comme nous n’en sommes qu’au début des pourparlers, la volatilité du titre de Couche-Tard a de fortes chances de demeurer bien présente cet automne.